Analyse de la perte d’usage : un nouveau regard sur le modèle de procuration

Évaluation immobilière au Canada

Rechercher dans la bibliothèque en ligne

Par John E Farmer, P. App., AACI, MRICS, Q.Arb.; Gina Gallant, BComm, P. App., AACI; et Norris Wilson, BA, P. App., AACI

Le célèbre astronome Galilée a dit que les mathématiques sont le langage de l’univers. Il voulait peut-être dire que les mathématiques sont fondamentales pour notre compréhension de la vie. Les Évaluateurs Professionnels (P. App.) sont rompus à l’application de concepts mathématiques simples qui constituent la base de l’évaluation.

Par exemple, si un évaluateur constate que le prix de vente d’un entrepôt de 10 000 pieds carrés a été de 1 million de dollars, cette transaction est transformée en un indicateur de marché par une division de base, à savoir : 1 000 000 $ ÷ 10 000 pieds carrés = 100 $ le pied carré. En d’autres termes, le prix divisé par la surface est égal au taux unitaire par dollar. Si ce même bien générait un loyer net annuel de 100 000 dollars, l’évaluateur démontrerait alors, en utilisant la division simple, que le rapport entre le revenu annuel et le prix de vente représentait un rendement de 10 %. En supposant que le revenu soit perpétuel, l’investisseur s’attendrait à un taux de capitalisation de 10 %.

Historiquement, les évaluateurs ont été formés à considérer le rendement des capitaux propres en tenant compte du ratio prêt/valeur et du rendement net de financement. Aujourd’hui, grâce à l’utilisation d’outils tels que les logiciels d’analyse des flux de trésorerie actualisés, les calculs sont plus complets. La puissance de l’analyse des flux de trésorerie réside dans le fait qu’elle peut utiliser de nombreuses hypothèses sur une période de prévision et convertir les performances annuelles futures en une estimation de la valeur actuelle en quelques secondes.

En outre, l’Évaluateur Professionnel (P. App.) d’aujourd’hui doit s’efforcer de comprendre les enjeux d’un contrat de service d’évaluation donné. En utilisant le langage universel des mathématiques, il peut apporter des réponses à des questions complexes.

Des exemples convaincants peuvent être trouvés dans les cas où la question complexe de la perte d’usage se pose, comme dans le cas d’une revendication territoriale d’une Première Nation. Lorsque des questions se posent, telles que la » cession d’une partie des réserves initiales «ou le »manque de droits fonciers issus d’un traité «, comment un évaluateur peut-il utiliser des principes mathématiques purs pour calculer des valeurs?

Les évaluateurs connaissent bien le » principe d’anticipation « en matière d’évaluation immobilière : l’idée selon laquelle la valeur marchande d’un bien est la valeur actuelle de la somme des bénéfices futurs anticipés. Si l’on reprend notre exemple précédent d’un bien acquis pour 1 million de dollars, avec un revenu anticipé de 100 000 dollars par an, et si l’on suppose que ce revenu provient de la location d’un terrain plutôt que d’un entrepôt, la réponse est toujours la même. Le rendement est incorporé dans le taux de capitalisation de 10 %.

Le modèle de remplacement est une variante de la méthode de la valeur fondée sur la location d’un terrain. Dans ce cas, le taux de location du terrain est une approximation du rendement économique du terrain qui, lorsqu’il est appliqué à la valeur marchande du terrain, permet d’estimer le loyer annuel nominal. L’intérêt de cette technique réside dans le fait que l’évaluateur peut se référer à n’importe quel moment dans le temps et projeter le rendement anticipé d’une propriété ou d’un terrain donné jusqu’à aujourd’hui. Par conséquent, ce flux de revenus historiques estimés est transformé en une valeur actuelle qui, en théorie, reflète la compensation de la perte d’usage du terrain au fil du temps.

Qu’est-ce que la perte d’usage?

Le concept de valeur suppose que l’acheteur/propriétaire est motivé par les rendements futurs de son investissement (c’est-à-dire le plaisir de vivre dans sa maison, de percevoir un loyer d’un locataire, d’élever du bétail, de récolter une culture pour la vendre sur le marché, etc.). Mais que se passe-t-il lorsque ces avantages ont été supprimés il y a un siècle ou plus ; comment calculer ce qui a été perdu?

La perte subie par le propriétaire d’une propriété industrielle à locataire unique correspondrait au loyer perdu pour chaque année. De même, le propriétaire qui a perdu l’usage de son terrain est privé de la possibilité de le louer à un locataire. Dans chaque cas, non seulement le propriétaire a été privé de revenus, mais, théoriquement, ces revenus locatifs auraient pu être épargnés dans une banque ou investis, pour générer des rendements financiers.

Le modèle de procuration n’est donc pas seulement un moyen d’évaluer la perte de revenus pour chaque année, mais aussi de calculer la perte de rendement de ces revenus pour chaque année. Une fois que ces montants ont été calculés pour la durée de la perte, ils donnent un aperçu de la demande d’indemnisation pour perte d’usage.

On peut faire valoir que le propriétaire foncier qui a subi la perte aurait pu utiliser ses revenus à ses propres fins au fil du temps. Mais cette position ne tient pas compte du fait que le propriétaire a été privé de la possibilité de jouir de ces revenus et qu’il n’a jamais eu l’occasion de les utiliser. Même s’ils avaient été dépensés plutôt qu’investis, les économistes s’accordent à dire que les bénéfices futurs découlant de l’utilisation de ces revenus seraient au moins aussi avantageux que d’épargner l’argent sur un compte d’investissement.

En appliquant la théorie du modèle de procuration, la perte d’usage des terres est mesurée sur la base du loyer foncier imputé auquel le propriétaire foncier a renoncé au cours de la période allant de la perte à aujourd’hui. Les taux appliqués sont basés sur les observations de l’activité du marché au cours de cette période et ils représentent l’approximation des pertes subies.

Exemple de scénario

Un propriétaire terrien de l’Alberta a perdu l’usage de ses 1 000 acres de terres agricoles le 1er janvier 1913. Le prix de ce terrain, à cette époque, était hypothétiquement de 3 000 $ (3,00 $ l’acre). À la date de la perte, la terre avait été défrichée et utilisée comme pâturage et pour quelques cultures. Elle avait été arpentée dans le cadre du système des cantons de l’époque et les brevets avaient été enregistrés dans les titres fonciers.

À la date d’entrée en vigueur actuelle (le 31 décembre 2020), les mêmes 1 000 acres ont une valeur actuelle hypothétique évaluée à 1 000 $ l’acre. Par souci de simplicité, nous dirons que les terres n’ont pas changé en termes d’utilisation ou de développement.

Les paragraphes suivants évaluent l’indemnisation due au propriétaire foncier depuis la date de la perte jusqu’à la date réelle actuelle.

Méthode générale

Le modèle de procuration comporte quatre tâches principales :

- Définir la valeur du terrain à la date de la perte d’usage 1(a) et à la date actuelle 1(b)

- Définir les taux de croissance annuels de la valeur du terrain depuis 1(a)

- Définir le rendement du terrain (taux de location annuel) pour chaque année pendant la durée de la perte.

- Définir le rendement du loyer annuel du terrain reçu pour chaque année comme s’il avait été investi.

Le modèle de procuration nécessite l’estimation de plusieurs variables.

1(a) Valeur rétrospective du terrain

L’établissement de la valeur d’un terrain à une date antérieure présente des défis pour l’évaluateur; plus l’évaluateur doit remonter dans le temps, plus il doit faire d’efforts pour effectuer une recherche diligente sur les transactions historiques.

Par exemple, supposons que l’évaluateur en Alberta ait accès à des dossiers en ligne remontant jusqu’au milieu des années 1980. Pour les périodes antérieures, les demandes doivent être adressées directement au service historique du bureau des titres fonciers. Une complication supplémentaire réside dans le fait que la province n’a officiellement existé qu’en avril 1905, de sorte que les transactions historiques antérieures à 1905 doivent être recherchées dans les archives fédérales, les dossiers des musées et d’autres sources bibliothécaires.

La qualité des terres doit également être établie à la date d’entrée en vigueur rétroactive. Les premiers colons des provinces de l’Ouest se trouvaient face à des terres à l’état brut et naturel. Cette situation était avantageuse si la propriété était située dans une zone de prairie, mais plus difficile si elle était couverte d’arbres et que les colons devaient enlever les souches ou drainer les zones marécageuses à basse altitude. Quoi qu’il en soit, le prix de la terre achetée du gouvernement ou de la compagnie de chemin de fer (qui liquident leurs propriétés foncières) reflète l’état brut de la terre.

Un ajustement des coûts de défrichement est alors nécessaire pour refléter le temps et le coût nécessaires pour rendre la terre productive à des fins agricoles, un processus douloureusement lent et laborieux réalisé initialement sans l’aide de machines modernes.

1(b) Valeur actuelle du terrain

L’établissement de la valeur actuelle de la terre suit les méthodes d’évaluation actuelles, qui sortent de la portée de cet article.

2 Estimation de la variation annuelle de la valeur du terrain entre les dates 1(a) et 1(b)

Une fois que les valeurs ont été établies à leurs moments respectifs, il s’ensuit qu’il y a une variation annuelle de la valeur au fil du temps entre les deux dates – historique et actuelle.

Le taux de variation annuelle peut être calculé à partir de données empiriques. Plusieurs approches ont été utilisées dans les applications antérieures du modèle de procuration, notamment le calcul au prorata de la croissance entre les estimations de la valeur initiale et de la valeur finale sur une base linéaire, ou l’utilisation de l’inflation canadienne, qui peut ou non donner un résultat correspondant à l’estimation de la valeur actuelle dans l’évaluation. D’autres séries chronologiques ont été estimées en utilisant l’inflation mesurée par l’indice des prix à la consommation pour la période allant jusqu’à 1949, puis un taux qui gonfle la valeur prévue pour 1950 en ligne droite pour qu’elle corresponde à la valeur d’expertise actuelle, ou en estimant la valeur rétrospective à des points de la chronologie, par exemple tous les 25 ou 30 ans, et en alignant la valeur projetée entre ces deux points.

D’une manière générale, on ne pense pas que l’inflation générale soit un guide approprié pour les fluctuations de la valeur des terrains dans le temps. L’estimation des valeurs à des dates intermédiaires n’est pas toujours considérée comme une solution pratique non plus, car le choix des dates peut manquer des points d’inflexion importants dans l’économie et entraîner une surestimation ou une sous-estimation des changements de valeur au fil du temps.

Les auteurs recommandent à l’évaluateur de créer une série temporelle sur laquelle il pourra baser un flux de trésorerie de loyer foncier imputé. Par exemple, Altus Group utilise la tendance à long terme de la valeur indiquée par la combinaison de données provinciales (postérieures à 1921, lorsque les informations de Statistique Canada sont devenues disponibles) et de données sur la valeur des fermes du Kansas (antérieures à 1921). L’utilisation de taux statistiques permet d’obtenir une bonne approximation d’un taux de croissance logique.

La série chronologique de la valeur agricole est une tendance statistique générale utilisée pour fournir l’évolution annuelle de la valeur des terres au fil du temps. L’utilisation de cette seule série rend le calcul vulnérable à une faiblesse fondamentale : l’évaluateur ne serait pas en mesure de relier la date rétrospective (1a) à la date actuelle (1b). C’est pourquoi l’évaluateur doit ajouter une constante aux données relatives à l’évolution de la valeur, de sorte que l’inflation annuelle appliquée à 1(a) aboutisse à une valeur unitaire mathématiquement cohérente avec 1(b). La constante tampon est un nombre fixe qui est calculé dans le tableur pour aligner les séries temporelles afin d’obtenir la valeur actuelle (1b). Il s’agit d’un processus simple grâce à la technologie actuelle des tableurs.

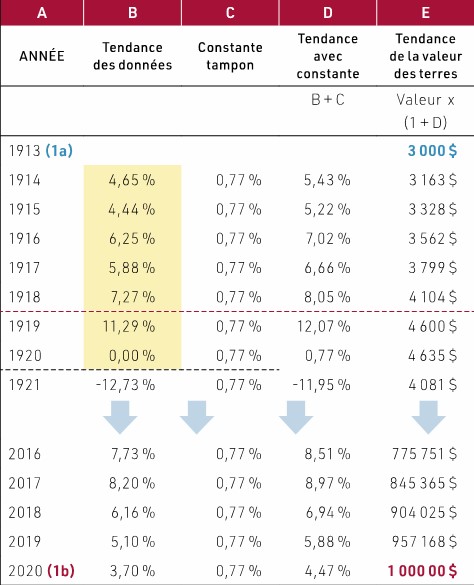

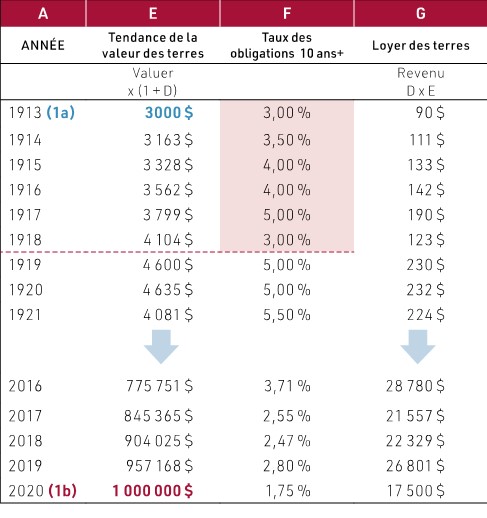

La figure 1 en donne un exemple (toutes les années ne sont pas représentées) :

Figure 1 © Altus Group

Colonne A les années effectives, entre 1913 et 2020

Colonne B les séries chronologiques de la valeur agricole statistique (Kansas jusqu’à 1920, Statistique Canada à partir de 1921)

Colonne C la constante tampon

Colonne D la série chronologique ajustée de la valeur agricole statistique

Colonne E valeur annuelle projetée de la terre pour chaque année du calendrier, pour arriver à la valeur actuelle (1b)

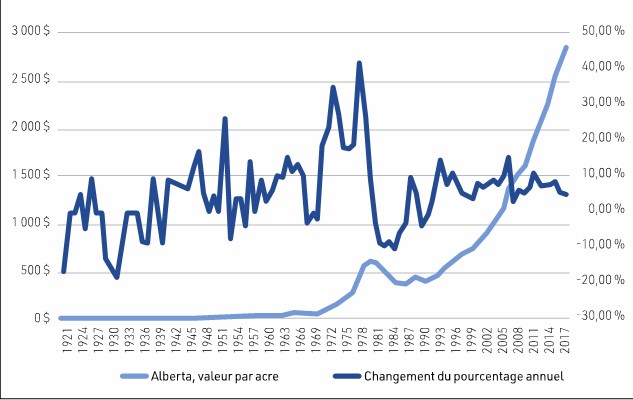

Pour comprendre comment les prix des terrains ont évolué dans le temps, il faut avoir quelques notions d’histoire. Par exemple, Statistique Canada dispose de données remontant à 1921. Depuis lors, comme le montre la figure 2, l’économie agricole a été affectée par un pic de la valeur des exploitations immédiatement après la Première Guerre mondiale, le ralentissement des années 1930, l’augmentation de la valeur des terres à la fin des années 1960 lorsque les engrais chimiques ont amélioré les rendements et la rentabilité des cultures, et le ralentissement des années 1980 en raison de l’inflation et des taux d’intérêt élevés, suivis d’une augmentation générale des prix des terres jusqu’à aujourd’hui.

Figure 2 © Altus Group

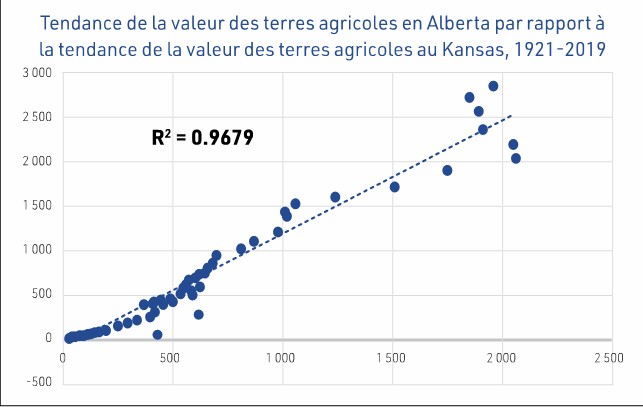

Pour étendre ce phénomène à la date rétrospective, on se réfère aux statistiques sur les valeurs agricoles du Kansas, qui remontent à 1860. Lorsque l’on compare les données de l’Alberta à celles du Kansas (entre les données disponibles pour l’Alberta en 1921 et en 2019), on constate qu’il existe un coefficient de corrélation élevé de 97 %, comme le montre la figure 3.

Figure 3 © Altus Group

Cela permet d’utiliser avec une grande confiance les variations annuelles de la valeur des exploitations agricoles au Kansas pour combler la période de la série de tendances de la valeur des exploitations agricoles antérieure à 1921, jusqu’à la date rétrospective (1a).

3 Taux annuel de location des terres

Ce concept est le plus difficile à comprendre, car l’équation comporte deux parties mobiles. Tout d’abord, l’hypothèse sous-jacente est que la perte d’usage des terres a entraîné une perte de revenus pour l’ancien propriétaire. Cette perte doit être calculée pour chaque année de la durée de la perte. Deuxièmement, on suppose que ces revenus auraient été épargnés et placés dans un compte d’épargne, accumulant ainsi des intérêts composés.

À ce stade, il est important de se rappeler que le but de l’analyse de la perte d’usage est que le propriétaire a perdu l’usage et les revenus de sa terre chaque année. Comme il n’a jamais perçu ce revenu, il n’a jamais eu la possibilité de le faire fructifier, quelle que soit la manière dont il aurait choisi de le faire. Par conséquent, la demande d’indemnisation fondée sur le modèle de procuration suppose que ces revenus auraient été épargnés et auraient produit des intérêts au cours des années écoulées.

Estimation de la rente foncière

La rente foncière est généralement perçue comme le rendement résiduel après que tous les agents employés dans l’entreprise sur la terre ont été satisfaits. En d’autres termes, le revenu brut de l’entreprise est d’abord alloué au travail, puis au capital, à la gestion et au profit, et enfin à la terre.

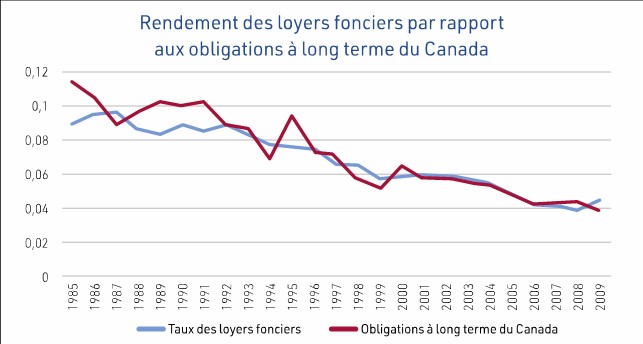

Les taux de capitalisation des terres sont le rapport entre le loyer en espèces des terres et la valeur de ces terres à un moment donné. Un exemple de la dynamique de cette statistique est illustré dans la figure 4, basée sur les statistiques relatives aux loyers et à la valeur des terres pour l’État du Kansas, produites par l’USDA pour la période allant de 1985 à 2009.

Figure 4

Source : Banque du Canada et statistiques de l’USDA

En raison de l’absence d’une série à long terme de données sur les loyers fonciers, les données du Kansas ont été comparées à plusieurs instruments financiers pour tenter de trouver une approximation raisonnable des rendements des loyers fonciers qui pourrait être appliquée sur une longue période. Les obligations à long terme du Canada sont représentées graphiquement par rapport aux séries de loyers fonciers disponibles au Kansas et l’on constate une similitude raisonnable entre elles au fil du temps.

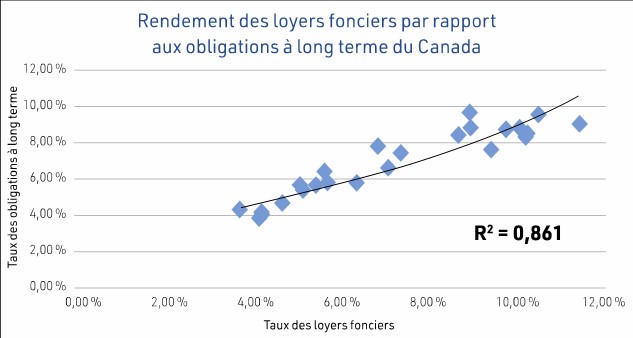

Pour le vérifier, nous avons créé un diagramme de dispersion (figure 5) afin d’étudier le degré de similitude entre les deux séries et nous avons trouvé un coefficient de corrélation de 0,86, que nous considérons comme raisonnablement similaire. Compte tenu du fait que les taux des obligations à long terme sont parmi les taux de rendement les plus bas offerts et sont donc considérés comme un »taux sûr« , les estimations de loyer qui en résultent doivent être considérées comme prudentes.

Figure 5 © Altus Group

Étant donné la similitude entre les taux de rendement des terres et les taux des obligations à long terme Canada/États-Unis, les taux des obligations à long terme sont utilisés comme approximation des taux de capitalisation des terres utilisés pour estimer les montants annuels de la rente foncière.

Partie I : Taux obligataires

Dans le passé, le modèle a utilisé un taux de rendement ajusté à l’inflation basé sur le rendement réel des obligations du Canada. Le concept de rendement réel ou de »taux réel« est utile pour évaluer le rendement effectif pour l’investisseur après déduction de l’inflation, mais personne n’investirait dans une obligation qui n’offrirait pas une certaine protection contre l’inflation future.

En fait, l’utilisation du taux de rendement nominal (taux réel) ne reflète qu’une partie de l’histoire de ces investissements.

La série d’obligations canadiennes à rendement réel, à laquelle certains analystes se sont référés pour les cas de perte d’usage, ne se contente pas de rapporter un taux d’intérêt indiqué au recto de l’obligation, mais ajuste également la valeur de l’obligation à l’échéance pour tenir compte de l’inflation en fonction de l’indice des prix à la consommation. En réalité, le rendement réel d’une obligation à rendement réel est une combinaison du taux d’intérêt nominal et d’un ajustement pour l’inflation afin de préserver la valeur en capital de l’investissement. Le taux de rendement correct pour la terre doit être un taux qui inclut l’inflation ou au moins une marge de risque pour l’inflation future anticipée.

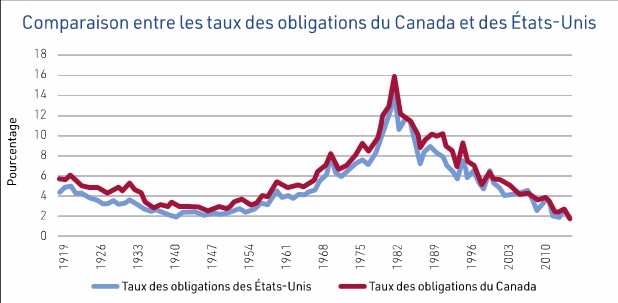

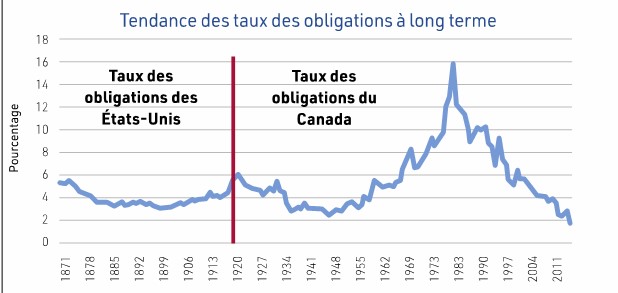

Un problème se pose toutefois : les données historiques sur les taux des obligations à long terme du Canada (10 ans et plus) ne sont disponibles qu’à partir de 1919. Afin de compléter cette série chronologique pour les périodes antérieures à 1919, il est possible de se référer à une série de rendements obligataires développée par le professeur d’économie américain Robert Shiller. Ses données fournissent les taux d’intérêt des obligations à long terme depuis 1871 pour les États-Unis – mais sont-ils raisonnablement similaires à ceux des obligations canadiennes?

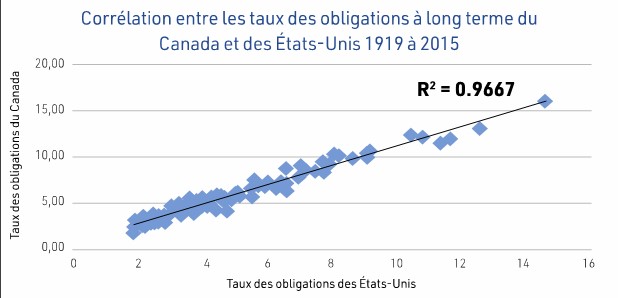

La représentation graphique de la série canadienne et de la série américaine sur leur histoire commune montre une forte corrélation (figure 6). Le coefficient de corrélation dérivé d’un diagramme de dispersion (figure 7) sur ces séries est supérieur à 0,96, ce qui est considéré comme statistiquement significatif et indique que les deux séries ont évolué en tandem presque parfait au cours de la période étudiée. Nous en concluons que l’une peut raisonnablement être substituée à l’autre.

Figure 6

Figure 7

Source: Robert Shiller: US Long Bond Rates http://www.econ.yale.edu/~shiller/data.htm

Source: Banque du Canada Long Canada Bond Rates https://www.bankofcanada.ca/rates/interest-rates/canadian-bonds

Par conséquent, si nécessaire, l’évaluateur peut compléter les données canadiennes de Statistique Canada par les données américaines pour les années 1871 à 1918. Ce faisant, il obtient le résultat illustré (figure 8).

Figure 8

Source : Robert Shiller et Banque du Canada

Pour continuer avec cet exemple hypothétique, les taux de rendement sont donc un amalgame des taux américains (de 1913 à 1918) et des taux des obligations à long terme du Canada (figure 9).

Figure 9 © Altus Group

Colonne E représente la valeur annuelle du terrain (gonflée au fil du temps pour atteindre la valeur actuelle).

Colonne F représente le taux d’intérêt des obligations pour un taux de rendement de la terre, avec des données américaines avant 1918 et des données canadiennes à partir de 1919.

Colonne G représente la rente foncière annuelle estimée

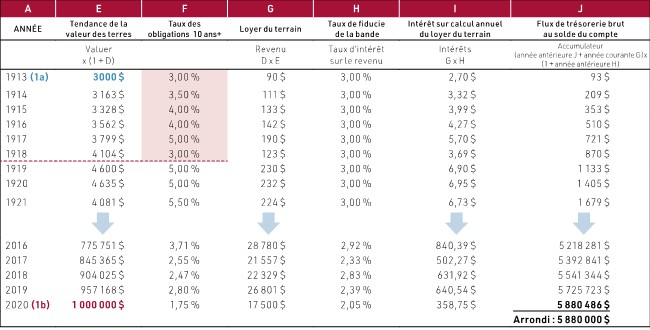

Partie II : Rendement du loyer

Dans le cours normal des affaires, on s’attend à ce que tout loyer foncier gagné par une Première Nation soit déposé dans un compte en fiducie maintenu au nom de la bande par le gouvernement du Canada et qu’il produise les taux d’intérêt fixés au fil du temps par Services aux Autochtones Canada (SAC) et ses précurseurs. En appliquant ce modèle à une situation dans le secteur privé, l’hypothèse serait qu’un taux de rendement sûr, tel que représenté par les obligations à long terme du Canada, serait approprié. Le taux du compte en fiducie de la bande a été prescrit par SAC jusqu’en 1969 et, par la suite, il reflète les taux des obligations à long terme du Canada, de sorte que l’on peut s’attendre à des résultats relativement similaires.

Partie III : Calcul des intérêts

Une décision rendue en décembre 2016 par le Tribunal des revendications particulières (TRPC) dans l’affaire Premières Nations Huu-Ay-Aht c. Sa Majesté la Reine du chef du Canada, 2016 TRPC 141 a accordé une indemnité pour perte de jouissance pour les revenus tirés du bois. Le taux d’intérêt appliqué aux prévisions de pertes était basé sur une combinaison d’obligations du Canada à court et à long termes et sur le taux de fiducie de la bande. Toutes les prévisions de recettes perdues ont été reportées à la date actuelle sur la base d’un taux d’intérêt composé de 100 %.

De même, en décembre 2016, dans l’affaire Bande Beardy’s et Okemasis nos 96 et 97 c. Sa Majesté la Reine chef du Canada, 2016 TRPC 15,2 le TRPC a accordé une indemnisation pour les paiements d’annuités retenus de 1885 à 1888 sur la base d’intérêts composés en utilisant le taux du fonds fiduciaire de la bande.

Plus récemment, l’arrêt Southwind c. Canada, 2021 CSC 283 a confirmé l’utilisation d’intérêts composés pour avancer à la date actuelle les estimations de loyers annuels nominaux pour perte d’usage.

Conformément à ces décisions, dans notre exemple, nous basons notre modèle sur des intérêts composés à 100 % au taux de la fiducie de la bande.

Dans la figure 10, le loyer du terrain (colonne G) est investi au taux de la fiducie de la bande (colonne H) pour générer l’intérêt annuel sur le loyer économisé.

Figure 10 © Altus Group

Par conséquent, en 1913, le demandeur aurait reçu un loyer foncier de 90 $ (G) et aurait accumulé 2,70 $ (I) d’intérêts au taux de fiducie de la bande de 3,0 % sur 90 $, soit ± 93 $ (J).

Au cours de l’année suivante (1914), le demandeur aurait également reçu un loyer foncier (111 $) (G) et des intérêts de 3,32 $ (I) au taux de fiducie de la bande. Cependant, la colonne de l’accumulateur indique également que le demandeur aurait eu 93 $ à la banque qui aurait rapporté des intérêts au taux de fiducie de la bande. Ainsi, 111 $ + 93 $ (203 $) sont gonflés par le taux de fiducie de la bande, ce qui donne 209 $.

En 1915, le loyer de la terre (G) est de 133 $ et s’ajoute au montant accumulé au cours des deux années précédentes. Ce montant est majoré du taux de fiducie de la bande. Ainsi, (133 $ + 209 $ = 343 $) x 1,03 = ± 353 $, et ainsi de suite.

Une fois que toutes les années ont été prises en compte, la perte de valeur cumulée dans l’exemple hypothétique ci-dessus serait de 5 880 000 $, reflétant non seulement la perte de revenus locatifs, mais aussi la perte de rendement de ces loyers.

Coûts de défrichement et de développement

Comme nous l’avons indiqué précédemment, le terrain peut être à l’état brut à la date de rétrospection. L’évaluateur devra rechercher le coût et le taux de défrichement et en tenir compte dans le modèle. Selon certains historiens, un colon peut réussir à défricher 20 acres par an. Les terres accordées aux colons l’étaient souvent sur la base d’un droit d’entrée et, sous réserve d’un défrichement périodique, le solde du prix d’achat était dû une fois que les terres avaient été modifiées et étaient devenues productives.

Dans certains cas, le terrain en question peut avoir été subdivisé et développé ultérieurement. L’évaluateur doit évaluer le coût de la capitalisation de ces changements périodiques de l’utilisation optimale et faire des ajouts ou des déductions dans les prévisions de revenus en conséquence et le cas échéant.

Conclusion

L’exemple présenté dans cet article a été simplifié pour illustrer les hypothèses et les calculs de base requis pour les cas de perte d’usage, mais, en pratique, le modèle peut également être configuré pour tenir compte des coûts de développement de l’agriculture et de l’évolution de l’utilisation des terres, ainsi que pour refléter tout revenu gagné par une Première Nation grâce au produit de la vente des terres cédées au fil du temps.

Il est également important de coordonner les hypothèses du modèle de perte d’usage et les changements dans l’utilisation optimale des terres au fil du temps avec l’évaluation à la date actuelle afin de s’assurer qu’il n’y a pas de double comptabilisation.

Comme vous pouvez le constater, le modèle de procuration est théoriquement solide et permet d’obtenir des estimations bien étayées de l’indemnisation pour perte d’usage. Toutefois, cela n’est possible que lorsque des estimations crédibles de la valeur du terrain, de la rente foncière et du rendement des investissements sont basées sur des données historiques pertinentes pour le marché de l’immobilier sur de longues périodes.

Notes de fin