Évaluer les hotels en des temps tumultueux

Évaluation immobilière au Canada

Rechercher dans la bibliothèque en ligne

Par Cindy Schoenauer, P. App., AACI, Cushman & Wakefield – vice-présidente, Hospitalité et jeux, évaluation et conseils

Introduction

On se souviendra toujours de l’année 2020 pour la rapidité avec laquelle la COVID-19 a frappé, affectant nos vies et nos entreprises. Pour le marché canadien de l’hôtellerie, ce fut une année qui a durement éprouvé l’industrie, presque jusqu’à son point de rupture.

Dans l’analyse de Cushman & Wakefield 2020 Hotel Sector Outlook, nous anticipions un ralentissement de la croissance après 10 ans de croissance et d’expansion ininterrompues. À la fin du premier trimestre de 2020, quand la pandémie de COVID-19 est devenue réalité, les marchés de l’hôtellerie à travers le pays ont connu des reculs sans précédent. L’industrie canadienne de l’hôtellerie a perdu 60 % de ses revenus en 2020, alors que les taux d’occupation sont tombés aussi bas que 14 % à l’échelle nationale au mois d’avril cette année-là.

En avril et mai 2020, la question est vite devenue : « Comment évalue-t-on les hôtels durant une période de déclin et de rétablissement rapides ? »

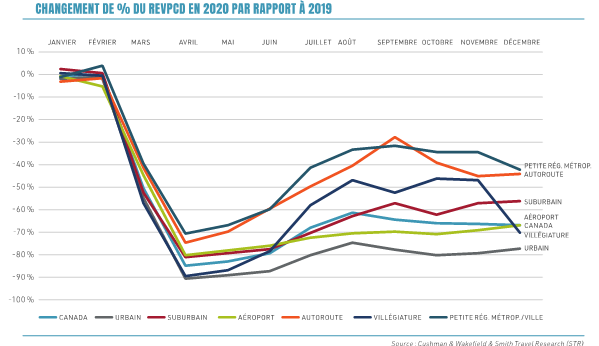

Le diagramme suivant provient de l’analyse de Cushman & Wakefield Canadian Lodging Overview, publiée en janvier 2021, qui décrit le changement dans le Revenu par chambre disponible (RevPCD), par mois et par type d’emplacement en 2020 :

L’étude du marché

Un élément important dans l’évaluation d’un hôtel est l’étude du marché. Les données de Smith Travel Research (STR) sont les plus utilisées dans le secteur hôtelier mondial pour surveiller les tendances et la croissance des hôtels. Durant la pandémie, STR fournissait à l’industrie des mises à jour hebdomadaires sur les mesures de l’occupation, le tarif quotidien moyen (TQM) et le RevPCD.

L’équipe de Cushman & Wakefield assistait à des webinaires STR hebdomadaires pour comprendre les dernières tendances tant aux États-Unis qu’au Canada, alors que certains marchés et types d’hôtels se rétablissaient plus vite que d’autres. Nous avons surveillé les circuits de circulation aérienne des aéroports, les restrictions de voyage de santé publique par province, l’information de l’Association du Transport Aérien International, d’Air Canada et de WestJet, de même que les prévisions économiques et touristiques. Destination Canada, en partenariat avec Tourism Economics, mettait aussi continuellement à jour les participants de l’industrie avec des webinaires et des rapports hebdomadaires Perspectives touristiques sur la COVID-19. Ces prévisions donnaient un aperçu du rétablissement des dépenses touristiques et des niveaux de visites, par région géographique (domestique, É.-U., Mexique, International, etc.).

Grâce à ces renseignements sur le marché, nous avons pu comprendre que la voie du rétablissement dépendrait de chaque hôtel, selon le type (service limité, service complet, etc.), la gamme (économique, luxueux, etc.) et l’emplacement (autoroute, aéroport, urbain, villégiature, etc.). Il fallait aborder chaque évaluation différemment.

Au cours de la pandémie, nous avons préparé des projections mensuelles brutes détaillées (croissance de la demande et du TQM) pour le marché visant les deux premières années de la période de projection. Nos études de marché estimaient qu’en 2023-2024, l’hôtel et le marché visés se rétabliraient de la pandémie tant pour la demande que pour le TQM, ce qui a aidé à estimer l’année où les valeurs hôtelières se stabiliseraient.

Méthode d’évaluation

En 2020, le volume des transactions hôtelières est tombé à des niveaux que l’on n’avait pas vus depuis la récession de 2009. Il y a eu quelques ventes d’hôtels, ce qui explique pourquoi la méthode de comparaison directe ne pouvait fournir qu’une indication de la valeur selon les niveaux de revenu pré-pandémie. En 2021 et 2022, près du quart de toutes les ventes d’hôtels concernait la conversion à un autre usage ou le redéveloppement.

Durant la pandémie, quand la plupart des hôtels essuyaient d’importantes pertes de revenus, l’industrie a reçu une aide gouvernementale fort attendue sous forme de subventions financées. Avec aucun revenu pour capitaliser et pour déduire la valeur, la manière la plus raisonnable d’évaluer les hôtels était d’employer la méthode d’actualisation des flux de trésorerie dans la méthode du revenu. Appliquer un taux de capitalisation direct sur 12 mois de revenus nets ou à la première année de revenu projetée ne pouvait pas refléter une valeur marchande raisonnable de 2020 à la fin de 2022. Par conséquent, la méthode utilisée consistait à ajuster les flux de trésorerie par rapport aux taux de capitalisation.

En se basant sur la croissance du rétablissement projetée dans nos études de marché et en se guidant sur les comptes d’exploitation historiques et d’une année sur l’autre détaillés, on a soigneusement préparé des projections pro forma. Il a fallu apporter des ajustements pour les subventions du gouvernement, les contrats de service uniques en quarantaine, les modèles schématiques de dotation, les emplois vacants dus aux difficultés de main-d’œuvre et les coûts croissants de la main-d’œuvre.

Impact de l’inflation et des taux de capitalisation évolutifs

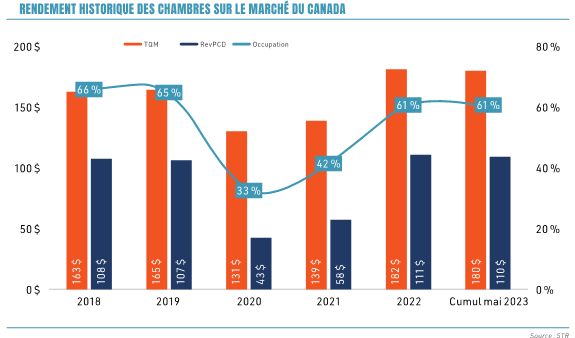

En 2022, la plupart des marchés hôteliers au Canada ont vu leur TQM augmenter rapidement, ce qui a permis à la majorité des hôtels d’atteindre des TQM de loin supérieurs à ceux d’avant la pandémie. Le diagramme suivant montre le Rendement historique du marché hôtelier canadien, de 2018 à 2022, plus les résultats de la période de cumul annuel jusqu’à mai 2023 :

Une plus forte demande pour les loisirs domestiques a été la cause principale des gains de TQM en 2021 et 2022, les voyages à l’extérieur du Canada étant restreints. On prévoit qu’en 2023 et 2024, les sources de la demande continueront de se rétablir chez les groupes et les corporations, qui paient des frais escomptés et négociés, ce qui devrait stabiliser la croissance du TQM. Ceci dit, la croissance du TQM était en hausse de 17,1 % selon les résultats d’une année sur l’autre du cumul de mai 2023, ce qui indique que les tarifs sont élevés à cause des facteurs inflationnistes.

Malgré la récupération des revenus de chambres, il a été difficile de maintenir des niveaux de revenu net plus élevés pour la plupart des hôtels, car leur exploitation rencontre de plus forts coûts pour la main-d’œuvre, les marchandises et les matériaux. Statistique Canada rapportait que l’indice des prix à la consommation avait augmenté de 6,8 % sur une base annuelle moyenne en 2022, poussé par les prix des aliments et de l’énergie. Les hôtels continuent à voir augmenter le coût des services publics, des assurances, en plus des taxes foncières. Les traitements et salaires ont aussi augmenté suite à d’autres hausses du salaire minimum et comme le secteur de l’hébergement et de la restauration est l’industrie la moins bien rémunérée au Canada, les hôteliers ont dû augmenter considérablement les salaires et les avantages sociaux pour concurrencer d’autres secteurs. Un taux de chômage sain de 5,4 % a également contribué aux difficultés persistantes de la main-d’œuvre.

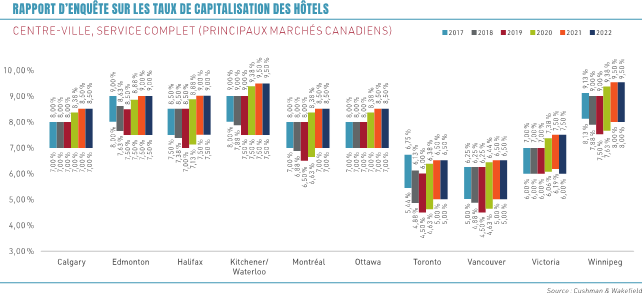

En général, les taux de capitalisation des hôtels ont augmenté de 50 à 100 points de base depuis le deuxième trimestre de 2020. Les taux de capitalisation des hôtels sont publiés dans le rapport trimestriel Canadian Cap Rate Report de Cushman & Wakefield. Alors que la fourchette des taux pour les hôtels n’a pas changé depuis le début de 2022, l’enquête indique une pression croissante à la hausse sur les taux de capitalisation dans toutes les classes d’actifs, entraînée par l’incertitude économique, la forte inflation et l’augmentation des taux d’intérêt. Historiquement, les changements des taux d’intérêt seuls n’ont pas causé les changements dans les taux de capitalisation. Les taux de capitalisation sont affectés plus directement par les flux de capitaux vers le secteur et par les attentes des investisseurs. Pour le secteur de l’hébergement en particulier, les augmentations du taux de capitalisation ont été moins élevées que prévu, grâce à une bonne demande des investisseurs et à une quantité limitée d’hôtels à vendre.

Le diagramme suivant montre la variation des taux de capitalisation pour les hôtels à service complet dans les principaux marchés du Canada, de 2017 à 2022 :

En 2023, nous continuons à évaluer prudemment les hôtels, alors que nous estimons les forts gains de TQM, l’impact des coûts à la hausse et l’intérêt des investisseurs pour déterminer le taux de capitalisation approprié.

Conclusion

Évaluer les hôtels dans des situations de déclin et de rétablissement rapides requiert une vigilance constante. La recherche soutenue, l’analyse et l’observation d’une multitude de variables sont critiques pour comprendre l’état de l’industrie. En tant qu’experts sur les hôtels ayant accès aux plus récentes recherches, données, prévisions industrielles publiées et perspectives, nous avons été en mesure d’élaborer une robuste composante d’étude du marché qui puisse paver la voie à des projections raisonnables des flux de trésorerie. L’emploi de la méthode d’actualisation des flux de trésorerie a fait en sorte que toutes les valeurs de ces variables soient reflétées avec l’application des taux de capitalisation dérivés du marché stabilisé. La correspondance continue avec les propriétaires d’hôtels et les courtiers, de même que la discussion avec les exploitants d’hôtel, a également été essentielle pour bien saisir l’ensemble de la situation et pour préparer la voie du rétablissement. Le marché continuera à reconquérir les niveaux de la demande au cours des deux prochaines années et la croissance du TQM devrait se normaliser. Cette période tumultueuse dans l’histoire des hôtels aura somme toute été stimulante pour les propriétaires, les exploitants, les évaluateurs et les courtiers.