Bâtiments du secteur public : évaluation d’infrastructures oubliées

Évaluation immobilière au Canada

Rechercher dans la bibliothèque en ligne

Méthode pour reconnaître l’entretien différé extraordinaire lors de l’évaluation d’actifs1

Par Bruce Turner, MBA, AACI, P. App., président de la Heuristic Consulting Associates (HCA) à Courtenay, C.-B., et Robert Metcalf, évaluateur professionnel et expert-conseil principal auprès de la HCA

INTRODUCTION

Problème et possibilité

Jadis des symboles dont les collectivités étaient fières, de nombreux bâtiments du secteur public, dans tout l’Occident, se trouvent dans un état de détérioration. Quelques-unes des raisons expliquant cette situation sont résumées ci-dessous par le Business Council of British Columbia (BCBC) :

De nombreux spécialistes soutiennent que les gouvernements des pays avancés ne sont pas souvent en position de satisfaire les besoins en matière d’infrastructure croissants et de plus en plus complexes. L’obstacle principal consiste en les budgets publics limités, qui représentent la source traditionnelle de financement de la plupart des infrastructures. L’augmentation de la population, le vieillissement de celle-ci, l’accroissement de l’urbanisation et des embouteillages, l’explosion de demandes de soins de santé et d’autres services, la croissance économique lente et les questions environnementales mettent tous à rude épreuve les ressources gouvernementales. À la suite de la crise financière en 2008-2009 et de la grande récession, la majeure partie des gouvernements canadiens exerce de façon prédominante une gestion financière prudente.

À la complexité du financement des projets s’ajoute le fait que les électeurs semblent de plus en plus réticents à payer des impôts ou des frais plus élevés. Si la valeur d’un investissement s’avère évidente, les citoyens peuvent être disposés à payer plus, en autant que la valeur de proposition soit clairement énoncée pour obtenir le soutien du public. – Extrait du livre blanc de la BCBC sur Les politiques touchant l’infrastructure et leur financement (Infrastructure Policy & Financing), publié en octobre 2014.

Le problème lié aux bâtiments du secteur public est étendu, comme le démontrent les commentaires dans l’encadré ci-dessous :

Description non confirmée de l’entretien différé extraordinaire

Le plafond d’un studio d’art s’effondre, forçant ainsi sa fermeture deux semaines avant la période d’examen. Une fuite d’eau dans le laboratoire de chimie ruine l’expérience et détruit l’équipement. Des centaines d’étudiants apprennent que leurs cours sont annulés en raison de la chaleur accablante.

- L’entretien différé : « une bombe à retardement » dans le secteur public.

- « Un problème facile à ignorer jusqu’à ce que quelque chose brise… »

Encore et encore, l’entretien et les réparations sont reportés à un autre cycle budgétaire, et les retards en matière d’entretien différé s’accumulent. http://www.cou.on.ca/publications/reports/pdfs/campus-in-decline-november-2004

Des recherches récentes ont démontré que de nombreux gestionnaires d’investissements immobiliers hésiteraient à considérer l’achat d’une propriété s’étant détérioré à un degré extraordinaire. Le ré-investissement requis et le doute accru découlant de la dépréciation extraordinaire augmentent les risques de portefeuille et, ainsi, les acheteurs qualifiés rejettent la propriété en faveur d’autres en meilleur état. Les promoteurs immobiliers recherchent de telles propriétés détérioriées pour leur potentiel de réaménagement et escomptent largement leurs améliorations.

La dépréciation extraordinaire ne constitue pas un nouveau défi pour les évaluateurs. Cependant, un tel problème dissimule l’information nécessaire à l’analyse. La méthodologie alors appliquée par les évaluateurs pour faciliter la prise de décisions de leur client ou employeur ne s’avère pas constante.

Par conséquent, de quelle façon les évaluateurs peuvent-ils utiliser l’information comme les rapports sur l’état et les indicateurs connexes habituellement disponibles pour évaluer les bâtiments extrêmement détériorés? Est-ce préférable de se servir d’une planche Ouija pour évaluer l’entretien différé extraordinaire, ou est-ce que le jugement d’un évaluateur fondé sur des preuves?

Le présent article traite de la possibilité de recourir davantage au jugement d’un évaluateur au lieu d’être tenté de sortir sa planche Ouija pour tirer des conclusions sur la valeur. Toutefois, le jugement de l’évaluateur doit être fondé sur une analyse solide du marché et des méthodes d’évaluation prouvées.

La rédaction du présent article découle d’un contrat de service de consultation visant à examiner les évaluations de bâtiments appartenant au gouvernement. Les stratégies d’entretien réactif auxquelles ils étaient soumis au fil des ans les ont laissés dans un état de détérioration, diminuant ainsi leur durée de vie et la valeur des actifs. Cette situation, combinée au défi lié à l’affectation de maigres ressources afin de répondre aux exigences accrues en matière de rendement que doivent constamment relever les experts, signifie souvent que les valeurs d’actifs réduites ne sont pas nécessairement reconnues dans les évaluations périodiques des bâtiments du secteur public. Cela veut également dire que l’entretien différé extraordinaire et l’intendance réduite des bâtiments peuvent, en réalité, s’avérer plus coûteux auprès des contribuables à long terme.

APPROCHE DE RECHERCHE, MÉTHODOLOGIE et CONCLUSION

Dans le cadre du contrat de service de consultation, la recherche visait premièrement à clarifier le problème, c’est-à-dire à comprendre le contexte décrit ci-dessus. Ensuite, il fallait définir l’entretien différé extraordinaire (EDE) afin de décrire et d’élaborer une méthode fondée sur des principes d’évaluation qui facilitera l’interprétation de l’évaluateur de l’orientation des marchés tout en reconnaissant constamment toute perte de valeur.

En portant une attention particulière aux principes directeurs et aux concepts en matière d’évaluation2, la recherche devait servir à confirmer la pertinence de la méthodologie par rapport à l’orientation des marchés, et à permettre les comparaisons avec la pratique actuelle.

La recherche comprenait trois phases simultanées :

- Valider la méthodologie au moyen de l’expérience et des pratiques des investisseurs immobiliers et des décideurs de haut rang.

- Étudier la pratique actuelle des organismes d’évaluation éminents.

- Réaliser une analyse documentaire exhaustive.

Les questions de recherche auxquelles il fallait trouver des réponses étaient les suivantes :

- La méthodologie proposée pour reconnaître l’EDE reflète-t-elle le comportement des décideurs du marché immobilier?

- L’évaluateur peut-il se fier aux rapports d’évaluation de l’état des installations (ÉÉI) et aux indices relatifs à l’état des installations (IÉI) pour élaborer son jugement et tirer des conclusions d’évaluation plus précises, justes et fondées sur des preuves?

Selon les résultats de recherche des auteurs, on peut répondre affirmativement aux deux questions.

EN QUOI CONSISTE L’ENTRETIEN DIFFÉRÉ EXTRAORDINAIRE?

« Il n’est pas sage de payer trop cher, mais il est pire de ne pas payer assez. Si vous payez trop peu, vous perdrez parfois tout, car l’objet acheté ne remplira pas la fonction à laquelle il était destiné. »

John Ruskin (1819-1900)

D’après la recherche exhaustive entreprise dans le cadre de ce projet, les auteurs ont formulé la définition de l’entretien différé extraordinaire (EDE) suivante.

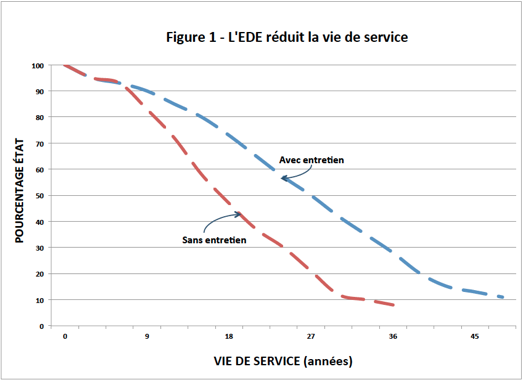

L’EDE survient lorsqu’un bâtiment, dans le contexte de son utilisation optimale (UO), présente un manque au niveau de l’entretien supérieur à la normale, nécessitant des mesures correctives pour atteindre le degré généralement attendu de fonctionnalité, d’utilité ou de rendement du bâtiment. Une situation d’EDE est plus susceptible de se produire lorsque les propriétaires choisissent des stratégies d’entretien réactif ou d’entretien en cas de crise, c’est-à-dire qu’ils optent pour le remplacement des éléments défectueux au lieu de l’entretien préventif. L’EDE réduit la durée de vie de l’actif (ou de l’élément), et par conséquent, sa valeur (voir Figure 1).

Figure 1 : L’EDE réduit la durée de vie

Une durée de vie réduite – ou un âge réel accru – se manifeste de façon évidente dans l’état, la qualité et l’utilité d’une structure. L’incidence sur la valeur de l’actif dépend du jugement de l’évaluateur et de l’interprétation fondée sur des preuves des perceptions du marché. Les diverses stratégies d’entretien et normes des propriétaires et locataires peuvent influencer le rythme auquel le bâtiment se détériore. L’estimation de l’âge réel tient compte non seulement de l’usure physique, mais aussi toute perte de valeur liée à des aspects fonctionnels et externes.3

MESURE DE L’INCIDENCE DE L’EDE SUR LA VALEUR DE L’ACTIF

La mesure de l’EDE est plutôt simple. L’actif, à savoir le bâtiment entier ou certains éléments, s’est détérioré au-delà de son état/utilité normalement prévu – en comparaison avec le marché typique ou le niveau de rendement prévu de l’actif – à un degré tel qu’un acheteur/investisseur éventuel baisserait le prix qu’il offrirait, selon le principe de substitution.

Le test pour déterminer l’EDE consiste à comparer l’état observé4 de la propriété en question à l’état normalement prévu (niveau de dépréciation) qui représente la norme en matière de soin pour un actif semblable dans un marché comparable.

Avant d’aborder la norme en matière de soin, il s’avère utile de revoir l’évaluation de l’état des installations (ÉÉI) et de présenter l’indice relatif à l’état des installations (IÉI).

QU’EST-CE QUE L’ÉÉI5?

Évaluation de l’état des installations

Les ÉÉI fournissent des renseignements importants et sont devenues fréquentes lors de transactions CRE et de décisions concernant le portefeuille d’investissement. Dans le cadre de la divulgation de renseignements au cours de transactions ou visant à accélérer la vente d’actifs, les vendeurs offrent souvent aux acheteurs admissibles des évaluations de l’état complètes.

Les rapports d’ÉÉI professionnels contiennent des points de référence pour le rendement relatif du bâtiment et la priorisation de projets d’entretien, de réparation ou de renouvellement. Ils comportent également des estimations de coûts défendables auxquelles le décideur peut se fier pour faire l’achat d’une propriété, réinvestir dans un bien immobilier ou vendre un actif.

Le rapport d’ÉÉI offre de l’information sur l’état actuel des éléments du bâtiment (comme le toit ou les chaudières) formulée en tant qu’énoncés sur l’entretien différé, ou les coûts de réparation. Ils peuvent également traiter des coûts d’entretien, qui dévoilent les exigences de renouvellement liées aux prochains cycles de vie, ou facultativement, les coûts préventifs, qui servent à adapter ou à améliorer les installations.

La méthode décrite dans le présent article se penche sur les coûts de réparation.

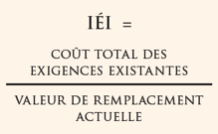

Indice relatif à l’état des installations

L’IÉI (volet facultatif du rapport d’ÉÉI) constitue un indicateur du rendement du bâtiment clé servant à évaluer objectivement l’état actuel d’une installation afin de le comparer à l’état relatif de bâtiments comparables (autant des bâtiments du secteur public que du secteur privé).

L’IÉI est une méthode de comparaison relative d’actifs normalisée de l’industrie, exprimée sous forme de formule (US Federal Real Property Council, 2008) :

Échelle d’état de l’IÉI

Plus l’IÉI est bas, meilleur est l’état du bâtiment. Les points de référence actuels de l’industrie suggèrent les pourcentages subjectifs suivants6 :

| IÉI | État |

| de 0 à 5 % | Bien |

| de 5 % à 10 % | Moyen |

| de 10 % à 30 % | Faible |

| > 30 % | Critique |

Les coûts de réparation7 reflètent les manques constatés lors de la production d’un rapport d’ÉÉI8 par une équipe de professionnels expérimentés et qualifiés (p. ex., architectes, ingénieurs). L’IÉI fournit une mesure relative visant à comparer des évaluations de l’état de nombreux bâtiments et à déterminer les priorités les plus importantes en matière de dépenses en immobilisations.

Les coûts de réparation identifiés fournissent l’information de base pour déterminer l’ajustement de la valeur relativement à l’EDE.

L’évaluateur peut également interpréter les coûts de réparation classés par ordre de priorité dans le rapport d’ÉÉI, en raisonnant sur la façon dont les investisseurs en tiennent typiquement compte lors de transactions sur les marchés.

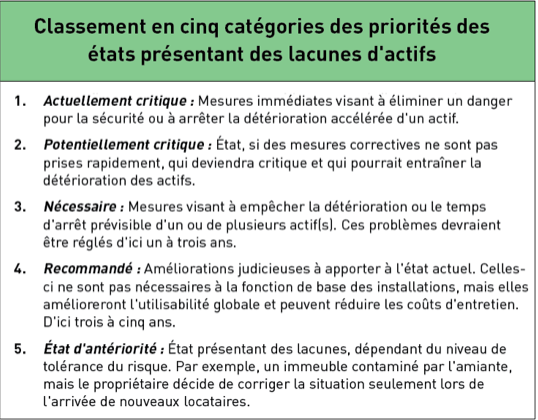

Classement de priorité de l’état normalisé des actifs présentant des lacunes au sein de l’industrie

Dans un rapport d’ÉÉI, les coûts de réparation sont divisés en cinq catégories, tel qu’illustré dans le classement de priorité à la Figure 2.

Figure 2 : Classement de priorité de l’état normalisé des actifs présentant des lacunes au sein de l’industrie

Mise en garde : Pour interpréter les renseignements liés à l’IÉI tirés d’un rapport d’ÉÉI, l’évaluateur doit comprendre clairement le cadre de référence et les hypothèses sous-jacentes du rapport. Par exemple, les points de référence de l’IÉI peuvent se rapporter à différentes périodes et les exigences liées aux coûts peuvent s’étaler sur un an, cinq ans ou la vie entière.

ÉTAT OBSERVÉ VS ÉTAT NORMALEMENT PRÉVU

Pour déterminer l’existence d’EDE, l’évaluateur doit suffisamment connaître le marché pour définir l’état normalement prévu constaté dans l’ensemble de comparables sur le marché de la propriété visée. Pour ce faire, l’examen d’un rapport d’évaluation de l’état préparé par un professionnel s’avère nécessaire.

L’état observé du bâtiment visé peut ensuite être spécifié au moyen du jugement de l’évaluateur fondé sur l’information mentionnée dans le rapport d’ÉÉI et confirmé par l’inspection physique de la propriété par l’évaluateur.

Des IÉI comparatifs permettent de distinguer l’état observé de la propriété visée de l’état normalement prévu dans l’ensemble de comparables sur le marché. Ainsi, ils facilitent l’identification de la stratégie d’entretien du propriétaire par rapport à la norme en matière de soin typique au type de propriété et à son marché.

NORME EN MATIÈRE DE SOIN ET PREUVES METTANT EN LUMIÈRE LA STRATÉGIE D’ENTRETIEN DU PROPRIÉTAIRE

Pour différentes raisons, les propriétaires de bâtiments peuvent adopter une stratégie d’entretien reflétant une norme en matière de soin, qui varie de « installation impeccable » à « intervention en situation de crise ».9

Si la stratégie d’entretien est réactive et que les niveaux de financement sont réduits, la norme en matière de soin normalement prévu pour l’ensemble (ou marché) de propriétés comparables n’est pas atteinte. Dans de telles circonstances, il est plus susceptible de découvrir que l’EDE influe sur la durée de vie du bâtiment et, par conséquent, sa valeur.

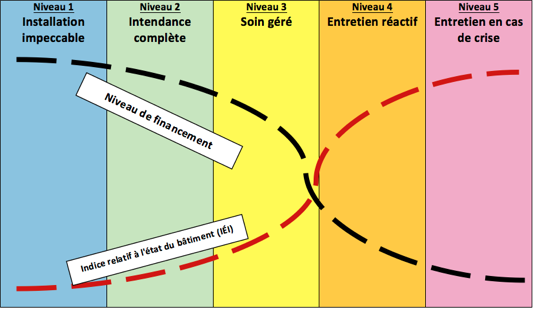

La Figure 3 illustre la relation entre les niveaux de financement de l’entretien et l’IÉI.

Figure 3 : Stratégie d’entretien – Incidence du niveau de financement sur l’indice relatif à l’état du bâtiment

Les coûts d’entretien ou de réparation visent à déplacer la norme en matière de soin vers la gauche dans la Figure 4. Par exemple, les exigences liées aux coûts énoncées dans un rapport d’ÉÉI peuvent être ciblées pour faire passer un IÉI de 15 % à 30 % de niveau 4 (Gestion réactive) à un IÉI de 10 % à 15 % de niveau 3 (Soin géré). En supposant que le niveau cible de la catégorie Soin géré constitue l’état normalement prévu au sein de cette catégorie d’actifs, l’évaluateur ajusterait les exigences liées aux coûts de l’ÉÉI et appliquerait ensuite le tableau de dépréciation âge-vie pour estimer la valeur en faisant attention de ne pas compter en double les déductions pour amortissement.

Figure 4 : DESCRIPTION DES CINQ NORMES OPÉRATIONNELLES

MÉTHODE VISANT À ACCROÎTRE L’UNIFORMITÉ DES PROCESSUS ET DES RÉSULTATS

La dépréciation fait référence à une perte de valeur liée à toute cause, à savoir la différence entre la valeur marchande d’une amélioration et le coût de remplacement à neuf.

L’examen des pratiques actuelles a permis de constater un certain nombre de problèmes devant être réglés pour obtenir des valeurs estimées exactes et justes.

Dans le cadre de la méthode du coût, les techniques d’évaluation de masse peuvent ne pas reconnaître l’EDE pour différentes raisons. Par exemple, il est improbable que des modèles fondés sur des tableaux de dépréciation âge-vie typique pouvant arrêter la dépréciation à un niveau déterminé au préalable soient en mesure de mettre en lumière une importante perte de valeur évidente observée de nos jours dans plusieurs bâtiments du secteur public destinés à une fin particulière.

De plus, qu’il s’agisse de l’évaluation d’une seule propriété ou d’une évaluation de masse, il est fréquent de s’apercevoir que les tableaux de dépréciation âge-vie n’ont pas été validés dans les marchés locaux.

En recourant à la méthode du coût, il est improbable que les modèles reflétant les provisions des réserves structurelles typiques et la capitalisation à perpétuité reconnaissent suffisamment les exigences liées aux coûts critiques (ou même nécessaires) pour remplacer les éléments d’un bâtiment identifiés dans un rapport d’ÉÉI.

Les sections suivantes décrivent les méthodologies à utiliser dans le cadre des méthodes du coût et du revenu pour trouver une perte de valeur fondée sur des preuves résultant de l’EDE au moyen de l’information concernant l’ÉÉI et l’IÉI.

Quantifier l’incidence de l’EDE sur la valeur

Des exemples de processus d’identification et de quantification d’ajustements liés à l’EDE (en utilisant la méthode du coût ou du revenu) sont présentés sous forme d’arbres de décision aux Annexes A et B.

Ces arbres de décision illustrent un scénario, dans lequel on demande à l’évaluateur d’examiner une évaluation (lors de la consultation préalable à l’évaluation, en appel ou dans le cadre d’un contrat de service de consultation) dans laquelle l’EDE aurait dû être reconnu.

Après avoir pris en considération l’utilisation optimale (UO), un ajustement relatif à l’EDE reflète une perte de valeur du bâtiment, mesurée comme la valeur actualisée (VA) de la différence entre la valeur résultant d’un entretien normalement prévu (ou norme en matière de soin) de l’actif, et la valeur fondée sur son état observé actuel. Il s’agit en fait de la mesure de la perte de valeur entraînée par la diminution de la durée de vie de l’ensemble de l’actif ou de ses composants.

La section suivante comprend des éléments de contexte visant à faciliter la compréhension des décisions et des processus faisant implicitement partie des arbres de décision. La prémisse pour l’ajustement relatif à l’EDE ressemble à la fin particulière et aux propriétés du marché, mais le processus varie en fonction des étapes appropriées à la méthode d’évaluation (p. ex., du coût ou du revenu).

Propriété destinée à une fin particulière (MÉTHODE DU COÛT) :

Nous commençons par prendre en considération l’EDE pour une propriété destinée à une fin particulière à l’aide de la méthode du coût pour déterminer la valeur.

- Prémisse pour l’EDE : La prémisse pour l’EDE est simple. L’actif (p. ex., le bâtiment entier ou certains de ses éléments) s’est détérioré au-delà de son état physique ou capacité fonctionnelle normalement prévue au sein de son marché comparatif, dans une mesure où un acheteur/investisseur éventuel baisserait le prix qu’il offrirait, selon le principe de substitution. Le test lié à l’EDE consiste en la comparaison de l’état observé au niveau de détérioration normalement prévu de l’actif.

- État observé10 vs état de l’ensemble de propriétés comparables : Le processus global de la quantification de l’EDE est également simple. L’évaluateur recueille toute l’information disponible, y compris un rapport sur l’ÉÉI produit par une équipe professionnelle qualifiée, et effectue une inspection physique de la propriété pour tirer une conclusion sur l’état observé du bâtiment visé.

- Analyse de l’UO : L’évaluateur réalise ensuite une analyse de l’UO. Si l’utilisation actuelle ne constitue pas l’UO, l’évaluateur évalue le site et attribue une valeur résiduelle/nominale ou aucune valeur au bâtiment.

- Évaluation de l’exactitude du coût de remplacement à neuf (CRN) : Si l’évaluateur détermine que l’utilisation existante est l’UO, il doit poursuivre son examen afin de savoir si l’inventaire du bâtiment est actuel et précis, et que le CRN est exact parce que l’ajustement ne doit pas être calculé à partir d’un mauvais point de départ.

- Estimation du coût de remplacement à neuf moins la dépréciation (CRNMD) : L’évaluateur applique les déductions pour amortissement normales pour la catégorie/type et l’état/qualité de l’actif pour déterminer le CRNMD avant l’EDE.

- Preuves d’entretien réactif ou en cas de crise, c.-à-d. stratégie de remplacement des éléments défectueux vs stratégies d’entretien préventif dans l’ensemble de propriétés comparables : Pour trouver de telles preuves, il faut déterminer si la dépréciation indiquée (CRNMD typique) est inférieure à celle constatée à la suite de l’ÉÉI (voir la définition dans le glossaire) dans le rapport d’ÉÉI.

- Éléments évaluables : Le rapport d’ÉÉI peut comprendre des éléments comme le mobilier, les accessoires et l’équipement (MA&É). Les ajustements relatifs à l’EDE devraient refléter ces éléments inclus dans la définition du terme « améliorations », tel que stipulé dans la loi applicable.

- Détermination des ajustements relatifs à l’EDE selon le classement des priorités des états normalisés présentant des lacunes au sein de l’industrie (veuillez vous référer au classement en cinq catégories des priorités des états présentant des lacunes).

- État critique actuel/éventuel faisant partie de la catégorie 1 ou 2 : En supposant que l’état observé (appuyé par la comparaison dans le cadre de l’ÉÉI) démontre une détérioration supérieure à la normale (selon les points de référence de l’ÉÉI ou le tableau âge-vie approprié), l’évaluateur doit se servir du rapport d’ÉÉI pour identifier le remplacement des éléments critiques actuels/éventuels et faire les ajustements nécessaires. Les éléments critiques doivent être identifiés comme nécessitant un remplacement immédiat afin que les ajustements soient le plus probablement de l’argent contre de l’argent (c.-à-d. aucune réduction).

- L’évaluateur doit éviter la duplication dans les catégories 3, 4 et 5 : En jouant le rôle d’un éventuel investisseur à l’œil aiguisé, l’évaluateur doit identifier les éléments requérant des dépenses en immobilisations au cours des cinq prochaines années. L’exigence liée au remplacement indiquée peut être écartée afin d’éviter la duplication et de refléter la valeur actuelle. L’évaluateur peut calculer l’ajustement en :

- Réduction liée à la VA : En ce qui a trait aux éléments devant être remplacés ultérieurement (p. ex., au cours des cinq prochaines années), l’évaluateur doit exercer son jugement pour déterminer s’ils doivent être réduits pour calculer la VA à l’aide d’un taux de réduction approprié au sein du marché.

Propriété du marché (MÉTHODE DU REVENU)

Veuillez consulter l’arbre de décision à l’Annexe B, ainsi que les étapes mentionnées ci-dessus relatives aux propriétés destinées à une fin particulière, puisque ces principes peuvent également être mis en application dans le cadre de la méthode du revenu pour évaluer des propriétés du marché. Les points ci-dessous font référence à des éléments à prendre en considération propres à la méthode du revenu :

- L’évaluateur doit s’assurer que l’inventaire physique et financier de la propriété visée est actuel et exact.

- L’évaluateur doit déterminer les aspects économiques (loyer, locaux libres et indemnités de perception, ratio des dépenses, taux de capitalisation) avant d’utiliser la méthode du revenu pour estimer la valeur de la propriété visée.

- L’évaluateur doit analyser les éventuelles différences entre les aspects économiques de la propriété visée et ceux de l’ensemble de propriétés comparables sur le marché.

- L’évaluateur doit identifier, en fonction de la classification des priorités, les éléments évaluables du rapport d’ÉÉI (selon la définition d’« améliorations » dans la loi de la province/territoire).

- L’évaluateur doit déterminer si les coûts de remplacement de ces éléments peuvent être récupérés auprès des locataires (le cas échéant, dans quelle mesure), c.-à-d. sans nuire à la nature concurrentielle de la propriété ou à la capacité de conservation des locataires.

- L’évaluateur doit calculer les ajustements relatifs à l’EDE (en utilisant une méthode semblable à celle pour les propriétés destinées à une fin particulière ci-dessus).

- L’évaluateur doit analyser la force du marché immobilier (p. ex., s’il s’agit d’un marché d’acheteurs ou de vendeurs) afin de déterminer si l’éventuel investisseur/acheteur puisse devoir baisser ses attentes à l’égard de la soustraction des coûts d’entretien du prix offert.

- L’évaluateur doit décider si ces ajustements prendront la forme :

- d’ajustements forfaitaires

- d’ajustements aux éléments d’évaluation, comme le taux de location ou d’occupation, les dépenses opérationnelles ou l’OCR.

- L’évaluateur doit faire attention de ne pas dupliquer les ajustements relatifs à l’EDE en ajustant plus qu’un élément, à moins d’indications contraires.

- L’évaluateur doit documenter les ajustements relatifs à l’EDE afin que les futurs ajustements (p. ex., lorsque de nouvelles dépenses en immobilisations annulent les effets liés à l’EDE) soient faits rapidement, et faciliter leurs explications aux propriétaires, locataires ou autorités fiscales.

CONCLUSION

Alors que les gouvernements ont surmonté avec peine les défis liés aux besoins en matière d’infrastructure (y compris les bâtiments), les évaluateurs immobiliers et leurs associations professionnelles ont élaboré des concepts comme des modèles de coût du cycle de la vie et des techniques de gestion stratégique des actifs, et ont commencé à se fier à de l’information et aux indicateurs comme ceux énoncés dans les rapports d’évaluation de la propriété pour aider leurs clients à prendre des décisions.

Néanmoins, les évaluateurs ne semblent pas encore avoir intégré les concepts et les renseignements liés à la gestion stratégique des actifs immobiliers commerciaux à leurs techniques d’évaluation traditionnelles, qu’il s’agisse de l’évaluation d’une seule propriété ou d’une évaluation de masse.

La recherche sur laquelle est fondé le présent article a démontré que les pratiques d’évaluation et l’exactitude des évaluations peuvent être améliorées grâce à la reconnaissance de l’EDE, comme le font les investisseurs immobiliers et les promoteurs immobiliers dans leur prise de décision. Les évaluateurs peuvent en effet se fier à l’information mentionnée dans les rapports d’évaluation de l’état des installations et aux indicateurs comme l’IÉI (interprétés prudemment) pour renforcer leur jugement et tirer des conclusions davantage fondées sur les preuves.

En adoptant la méthodologie dans le présent article et en la peaufinant, les évaluateurs ont la possibilité d’intégrer des concepts et des renseignements connexes à la gestion stratégique des actifs CRE à leurs techniques d’évaluation traditionnelles, qu’il s’agisse de l’évaluation d’une seule propriété ou d’une évaluation de masse.

La méthodologie élaborée dans le cadre de ce rapport de recherche peut éclairer la prise de décision pour diverses raisons : assurer un fardeau fiscal juste et équitable (ou paiement versé en remplacement d’impôts, PVRI) dans le cadre des évaluations d’une seule propriété, ou de contribuer au processus d’analyse de la rentabilisation afin de dépasser les objectifs de portefeuille et de soutenir les décisions entourant le cycle de vie des propriétés.

GLOSSAIRE

État de rendement des actifs : État de rendement d’un bâtiment, qui change durant le temps d’utilisation, est reflété par deux indicateurs différents14 :

- L’état physique – ÉÉI (évaluation de l’état des installations)

- L’état fonctionnel – ÉRF (évaluation du rendement fonctionnel)

Amélioration : Frais encourus pour améliorer le potentiel de service (et la durée de vie) d’une immobilisation. Le potentiel de service est accru lorsque :

- la capacité de service est augmentée;

- les coûts opérationnels sont réduits; et

- la vie utile est prolongée; et la qualité (p. ex., les niveaux d’inoccupation) est améliorée.

Classement de priorité de l’état des actifs présentant des lacunes (cinq catégories)15:

- Actuellement critique : Mesures immédiates visant à éliminer un danger pour la sécurité ou à arrêter la détérioration accélérée d’un actif.

- Potentiellement critique : État, si des mesures correctives ne sont pas prises rapidement, qui deviendra critique et qui pourrait entraîner la détérioration des actifs.

- Nécessaire : Mesures visant à empêcher la détérioration ou le temps d’arrêt prévisible d’un ou de plusieurs actif(s). Ces problèmes devraient être réglés d’ici un à trois ans.

- Recommandé : Améliorations judicieuses à apporter à l’état actuel. Celles-ci ne sont pas nécessaires à la fonction de base des installations, mais elles amélioreront l’utilisation globale et pourront réduire les coûts d’entretien. D’ici trois à cinq ans.

- État d’antériorité (Grandfathered) : État présentant des lacunes, dépendant du niveau de tolérance au risque. Par exemple, un immeuble à locataires multiples peut être contaminé par l’amiante, mais le propriétaire décide de corriger la situation seulement lors de l’arrivée de nouveaux locataires.

Entretien différé extraordinaire : Une situation d’EDE existe lorsque qu’un bâtiment, dans le cadre de son UO, démontre des lacunes en matière d’entretien supérieures à la normale et nécessitant des mesures correctives pour atteindre le niveau généralement prévu de fonctionnalité, d’utilité ou de rendement.

- L’EDE survient généralement lorsque le propriétaire adopte des stratégies d’entretien réactif ou d’entretien en cas de crise, c.-à-d. remplacement des défectuosités vs stratégies d’entretien préventif (consulter le glossaire pour obtenir les définitions).

- Entretien réactif : peut être plus fréquent dans les bâtiments institutionnels occupés par les propriétaires, puisque ceux-ci ne les maintiennent pas dans un état de concurrence. Si le propriétaire est satisfait de l’état, il ne dépensera pas d’argent.

- L’EDE réduit la vie de service, c.-à-d. lorsque la qualité et l’âge/état d’un bâtiment réduit son rendement au point où qu’il ne soit plus concurrentiel au niveau de sa fonction initiale sans rénovations importantes et améliorations pour atteindre une norme moderne.

Âge réel : Il s’agit de l’âge démontré par l’état, la qualité et l’utilité d’une structure fondé sur le jugement d’un évaluateur et son interprétation des perceptions du marché. Les normes en matière d’entretien des propriétaires et des locataires peuvent influencer le rythme auquel le bâtiment se détériore. L’estimation de l’âge réel tient non seulement compte de l’usure physique, mais aussi de toute perte de valeur du point de vue fonctionnel et externe.16

Stratégie d’entretien : Plan à long terme couvrant tous les aspects de la gestion de l’entretien qui établit l’orientation du programme annuel d’entretien et contient des plans d’action solides visant à atteindre l’état désiré pour l’organisation. [Adresse URL du site Web : http://www.assetinsights.net/Glossary/G_Maintenance_Strategy.html ] [http://www.assetinsights.net/Concepts/Replacement_Policies_All_01.JPG ]

Indice relatif à l’état des installations (IÉI) : L’IÉI est un outil de gestion des actifs normalisé au sein de l’industrie qui mesure l’« état d’un actif construit à un moment précis » (US Federal Real Property Council, 2008). Il s’agit d’un indicateur fonctionnel découlant d’une analyse d’indicateurs opérationnels différents, mais interreliés (comme les besoins en matière de réparation du bâtiment) servant à obtenir un aperçu de l’état d’un bâtiment sous forme de valeur numérique.17

Normes opérationnelles des installations (norme en matière de soin) : La comparaison de l’IÉI et des niveaux de financement (voir les diagrammes sur les normes opérationnelles des installations ci-dessous18) permet d’identifier la stratégie d’entretien du propriétaire. Plus important encore pour l’évaluateur, celui-ci sera en mesure de comparer l’état observé au marché prévu/norme opérationnelle pour le type de propriété spécifique lors de l’estimation de l’âge réel, un test lié à l’entretien différé extraordinaire.

Modèles de cycle de vie : Le modèle de cycle de vie de cinq étapes ci-dessous constitue un exemple d’un modèle de cycle de vie visant à cibler le cycle « de la conception à l’élimination » relatif à la construction d’actifs.

État observé : L’état observé d’un actif indique son âge chronologique et le degré de remplacement de ses éléments amortissables.

Entretien préventif : Entretien préventif visant à maintenir le niveau de rendement prévu de l’actif durant une période prescrite.

Entretien réactif (demande) : Entretien effectué à la suite de la défectuosité d’un élément ou de l’apparition d’un besoin urgent. Parfois associé à une stratégie appelée « faire travailler les actifs », consistant à extraire le plus de vie possible de l’actif tout en maintenant les coûts d’entretien au minimum.

Réparations et entretien : Toute dépense encourue pour conserver l’état concurrentiel du bâtiment au sein du marché sur les plans de l’intérêt et de la capacité de générer un revenu, ou maintenir son utilité fonctionnelle dans le cadre de son utilisation prévue.

Durée du service : Période au cours de laquelle un actif (et ses composants ou son assemblage) offre le rendement souhaité et fonctionne adéquatement. La durée du service représente un paramètre technique qui dépend de la conception, de la qualité de construction, des mesures opérationnelles et d’entretien, de l’utilisation et des facteurs environnementaux. [URL du site Web : http://www.assetinsights.net/Glossary/G_Service_Life.html

ÉÉI standard : Évaluation de l’état des installations (ÉÉI) qui possède la définition de base, la définition de qualité et les attributs suivants.

Elle ne comprend pas :

- Évaluation sismique

- Évaluation verte

- Évaluation des matières dangereuses

- Évaluation de la fonctionnalité

Elle comprend l’indice relatif à l’état des installations (IÉI), mais elle ne comprend pas :

- Indice lié aux besoins des installations

- Indice de la fonctionnalité

[URL du site Web : http://www.assetinsights.net/Glossary/G_Standard_FCA.html ]

SPÉCIALISTES DE L’IMMOBILIER COMMERCIAL CONSULTÉS

- Anthem Properties. Nom confidentiel, investissements

- BC Housing Commission. Darin McLennan, directeur, planification du portefeuille, stratégies liées aux actifs; Ron Hansen, conseiller principal en affaires immobilières; Ahmed Omran, gestionnaire, solutions de portefeuille

- Beedie Investment Group. Nom confidentiel, gestion d’actifs, Vancouver, C.-B.

- Bentall Kennedy (Canada) LP. Nom confidentiel, gestion d’investissements, Vancouver, C.-B.

- bc Investment Management Corporation (bcIMC). Nom confidentiel, Victoria, C.-B.

- Cadillac Fairview. Nom confidentiel, investissements. Toronto, ON

- First Capital Asset Management ULC. Nom confidentiel. Calgary, AB

- Infrastructure Ontario and Lands Corporation (Infrastructure Ontario). Robert Prete, gestionnaire, services d’évaluation, Toronto, ON

- Ontario Pension Board (OPB), Nom confidentiel, directeur général de l’immobilier, Toronto, ON

- Oxford Properties Group. Nom confidentiel, investissements. Toronto, ON

ORGANISMES D’ÉVALUATION DE PROPRIÉTÉS CONSULTÉS

- BC Assessment Authority. Directeurs régionaux, par le bais des membres de l’équipe de projet de BCA

- Saskatchewan Assessment Management Agency. Irwin Blank, PDG

- Ville de Calgary, unité d’évaluation d’entreprise. Nelson Krpac, expert de la Ville

- Municipal Property Assessment Corporation. Paul Campbell, directeur, propriétés centralisées – spécialistes de l’équipe centralisée : John Watling, Malcolm Stadig et Tim Brown (propriétés destinées à une fin particulière : applications des méthodes du revenu et du coût)

ANALYSE DOCUMENTAIRE

- Albrice, D. An online laboratory for the development and testing of optimization strategies for maintenance and responsible stewardship of buildings. Glossaire : http://www.assetinsights.net/Glossary/G_0_Table_D.html

- Albrice, D. Branch, M. & Lee, T-S. Municipal Portfolio Stewardship with Limited Budgets: The Application of Matrix Correlations as a Tool to Support Resource Allocation Decisions in the Public Good. Ébauche du document de recherche, qui sera présenté lors de la conférence conjointe de l’Institute of Engineering Technology (IET) et de l’Institute of Asset Management (IAM), Londres, R.-U. Novembre 2014 : http://www.assetinsights.net/Articles/IET_IAM_2014_Tool_to_Support_Municipal_Resource_Allocations.pdf

- Direction des évaluations. Locaux à bureaux/secteur de l’immobilier, services immobiliers. Accrual Accounting and the Use of the PWGSC Book Value Calculator (BVC) for Determining Gross and Net Book Values for Opening Balances. Travaux publics et Services gouvernementaux Canada. Adresse URL du site Web (consulté le 7 novembre 2014) :

- <chrome-extension://gbkeegbaiigmenfmjfclcdgdpimamgkj/views/app.html>

- Association of Physical Plant Administrators (APPA). Robert Quirk – The Facilities Condition Index as a Measure of the Conditions of Public Universities as Perceived by the End Users. Facilities Manager Journal. 2006 : http://www.appa.org/files/FMArticles/FM091006_Feature_FCI.pdf

- Institut canadien des évaluateurs. The Appraisal of Real Estate, 3e édition. 2010. Université de la Colombie-Britannique; École d’études commerciales Sauder :

- Chapitre 9 : Market and Marketability Analysis

- Chapitre 11 : Improvement Analysis

- Chapitre 12 : Highest and Best Use Analysis

- Chapitre 19 : Depreciation Estimates

- Chapitre 21 : Income and Expense Analysis

- Cour d’appel de la Colombie-Britannique – CA034277, Vancouver Registry (SC 500). Pacific Newspaper Group Inc. v. Assessor of Area 14 – Surrey-White Rock. 2006 : http://bcassessment.ca/about/Stated%Cases/SC500.pdf

- Cour d’appel de la Colombie-Britannique (CA037652) Vancouver Registry. Assessor of Area 10 – North Fraser v. Abolhassan Sherkat & PAAB. (SC531) – Principes clés : importance des ajustements fondés sur des preuves, et la nécessité de l’estimation de la valeur afin d’appuyer l’UO et l’utilisation existante.

- Cour suprême de la Colombie-Britannique (SC 396) – Assessor of Area 10 – Burnaby/New Westminster & City of New Westminster v. Haggerty Equipment Co. Ltd. – Principes clés : les ajustements relatifs à la contamination doivent être appuyés par des preuves.

- Cour suprême de la Colombie-Britannique 721 2002. Vancouver Chinatown Merchants Association v. Assessor of Area #9 – Vancouver. Principes clés : comparaison de l’équité aux propriétés semblables; « investor not going to remediate a site to a level greater than is necessary to its HBU » [67].

- Campbell, A.; Whitehead, J. Making Trade-Offs in Corporate Portfolio Decisions. McKinsey & Company. Septembre 2014. Adresse URL du site Web (consulté le 13 septembre 2014) : http://www.mckinsey.com/Insights/Corporate_Finance/Making_trade-offs_in_corporate_portfolio_decisions

- Commonwealth of Massachusetts, Massachusetts State & Community Colleges. Matching Facilities to Missions: Strategic Capital Program. Report Summary. Juillet 2003 : http://www.mass.edu/forinstitutions/fiscal/documents/evakleinv1.pdf

- Conseil des universités de l’Ontario. Ontario Universities’ Facilities Condition Assessment Program -As of February 2010. Rapport de décembre 2010. http://www.cou.on.ca/publications/reports/pdfs/fcap-report-dec-2010

- Del Duca, Stephen, Adjoint parlementaire du ministre des Finances, Ontario. Examen de l’évaluation des biens commerciaux à usage particulier & Recommandations. 2013. Ministre des Finances de l’Ontario. Adresse URL du site Web (dernière consultation : 28 septembre 2014) : http://www.fin.gov.on.ca/fr/consultations/par/spbp.pdf

- Ellingham, I. and Fawcett, W. New Generation Whole-Life Costing: property and construction decision-making under uncertainty. ISBN : 0-415-34657-6. Taylor & Francis, New York, États-Unis. 2006

- Chapitres 5 – 11 : lifecycle options; evaluating options to develop, expand, switch use, reconfigure, refurbish, implement new technology

- Chapitre 14 : self-assessment matrix for whole-life evaluation

- Harp, R. Kymn. Due Diligence Checklists for Commercial Real Estate Transactions. Novembre 2013. Adresse URL du site Web (consulté le 25 septembre 2014) : http://harp-onthis.com/due-diligence-checklists-for-commercial-real-estate-transactions/

- Hayes, B.P. & Nunnington, N. Corporate Real Estate Asset Management: Strategy and Implementation. ISBN : 978-0-7282-0573-4. EG Books, Burington MA, États-Unis et Kidlington, Oxford, R.-U. 2010

- Chapitre 2 : Strategic alignment – Corporate real estate asset management

- Chapitre 5 : Performance measurement and benchmarking

- Hennessey, B.; Knowlton, A.; Salimian, S. The Due Diligence Process Handbook for Commercial Real Estate Investments. 2012

- Campbell, A.; Whitehead, J. Making Trade-Offs in Corporate Portfolio Decisions. McKinsey & Company. Septembre 2014. Adresse URL du site Web (consulté le 13 septembre 2014) : http://www.mckinsey.com/Insights/Corporate_Finance/Making_trade-offs_in_corporate_portfolio_decisions

- Jegher, William. CoreNet Global: Canadian Chapter: Real Estate Capital Management Strategy: Deferred Capital Maintenance & The Facility Condition Index. Octobre 2009. Adresse URL du site Web (consulté le 5 octobre 2014) : http://canada.corenetglobal.org/Canadian/communityresources/blogsmain/blogviewer/?BlogKey=b37c5bbb-26ed-4797-aaed-d69e44d75dcb

- Joint Task Force of CSAO/OAPPA. Campus in Decline – A Report of the Joint Task Force of CSAO/OAPPA on the Need for Increased Facility Renewal Funding for Ontario Universities. 2004. Adresse URL du site WEb (consulté le 5 octobre 2014) : http://www.cou.on.ca/publications/reports/pdfs/campus-in-decline-november-2004

- Mueller, Glenn R. Predicting Long-Term Trends & Market Cycles in Commercial Real Estate. 24 octobre 2001. Document de recherche, département de l’immobilier, Wharton University of Pennsylvania. Adresse URL du site WEb (consulté le 14 septembre 2014) : http://realestate.wharton.upenn.edu/research/papers/full/388.pdf

- Mueller, Glenn R. Commercial Real Estate Market Cycles: How They Affect Your Local Market – US Commercial Real Estate Cycle. Franklin L. Burns School of Real Estate & Construction Management, University of Denver. 2013. Adresse URL du site Web : http://www.slideshare.net/CCIM/commercial-realestatemarketcycleshowtheyaffectyourlocalmarket

- Rush, S.C. and Johnson, S.L. The Decaying American Campus: A Ticking Time Bomb. 1988 APPA/NACUBO survey of capital renewal & deferred maintenance needs at U.S. colleges and universities. ISBN : 0-9113359-47-5. Juin 1988. Adresse URL du site Web : http://www.appa.org/Research/CRDM.cfm

Remarques

REMERCIEMENTS : Le présent rapport reflète la contribution de nombreux professionnels (annexes). Nous tenons particulièrement à remercier David Albrice de la société RDH Building Engineering et Asset Insights pour nous avoir fourni leur matériel : www.assetinsights.net Asset Insights est un laboratoire en ligne de développement et d’essai des stratégies d’optimisation relatives à l’entretien et à la gestion responsable de bâtiments.

2 La méthodologie décrite plus loin dans le présent document est fondée sur les principes et concepts de base énoncés dans The Appraisal of Real Estate, 3rd Canadian Edition.

3 Institut canadien des évaluateurs. Appraisal of Real Estate, 3rd Canadian Edition. École d’études commerciales Sauder, Université de la C.-B., Division de l’immobilier. Page 19.3.

4 État observé : L’état observé d’un actif reflète son âge réel et le degré de remplacement de ses composants assujettis à la dépréciation.

5 Commentaires sur l’ÉÉI et l’IÉI tirés de documents se trouvant dans Asset Insights : www.assetinsights.net

6 Asset Insights.net : http://www.assetinsights.net/Glossary/G_Facility_Condition_Index.html

7 Asset Insights : http://www.assetinsights.net/Glossary/G_Catch-up_Costs.html

8 Aussi appelés rapports d’évaluation de l’état des bâtiments (ÉÉB)

9 AssetInsights.net. Gestion des soins : http://www.assetinsights.net/Glossary/G_Managed_Care.html

10 L’état observé d’un actif reflète son âge réel et le degré de remplacement de ses composants assujettis à la dépréciation. Les conclusions connexes sont généralement tirées à la suite de l’examen du rapport standard d’évaluation de l’état des installations et d’une inspection physique de la propriété, permettant ainsi à l’évaluateur d’interpréter toute l’information et de la comparer au marché/ensemble de propriétés semblables. Pour obtenir la définition d’un rapport d’ÉÉI standard, veuillez consulter Asset Insights : http://www.assetinsights.net/Glossary/G_Standard_FCA.html

11 En supposant que le tableau âge-vie approprié indique une dépréciation normalement prévue de 30 % (avec la gestion des soins), ou un bon état de 70 %.

12 Le calcul serait semblable pour la Catégorie 1 (éléments critiques), mais pour la Catégorie 3,4 ou 5 (éléments présentant un état déficient, les coûts de réparation sont réduits par la différence entre l’IÉI de la propriété visée et celui de l’ensemble de propriétés comparables typiques (ou de la catégorie d’actifs).

13 En supposant que le tableau âge-vie approprié indique une dépréciation normalement prévue de 30 % (avec la gestion des soins), ou un bon état de 70 %.

14 http://www.assetinsights.net/Glossary/G_Deficiency.html

http://www.assetinsights.net/Glossary/G_Functionality.html

15 http://www.assetinsights.net/Glossary/G_Currently_Critical.html

16 Institut canadien des évaluateurs. Appraisal of Real Estate, 3rd Canadian Edition. École d’études commerciales Sauder, Université de la C.-B., Division de l’immobilier. Page 19.3.

17 BC Housing. Indice relatif à l’état des installations : http://www.bchousing.org/resources/Partner_Resources/Major_Repairs/FCI.pdf ]

18 Asset Insights.net : http://www.assetinsights.net/Concepts/Operating_Standard_Parameters.JPG